アマゾン(AMZN)Q2

決算発表 7月29日

【決算概要】

| | Q2(前年比) | 市場コンセンサス予想 |

|---|---|---|

| 売上高 | 1,130.8億ドル(+27.2%) | 1,150.7億ドル |

| 営業利益率 | 6.8%(+0.2%<+20bps>) | – |

| EPS | 15.12ドル(+46.8%) | 12.22ドル |

株価:3,327.59ドル(7月30日終値)

2020年EPS:41.83ドル

2021年EPS(予):55.86ドル Q2終了時点:30.92ドル

PER(実):79.55倍 益回り:1.26%

PER(予):59.57倍 益回り:1.68%

【2021年Q3ガイダンス】

売上高:1,060億〜1,120億ドル(前年同期比+10 – 16%) 市場予想:1,186.2億ドル

売上高が市場予想に届かず株価急落

売上高が市場予想に届かず、決算発表翌日は-7.5%と株価が急落しました。

売上高は前年同期比で27%増と決して悪かったわけではありません。

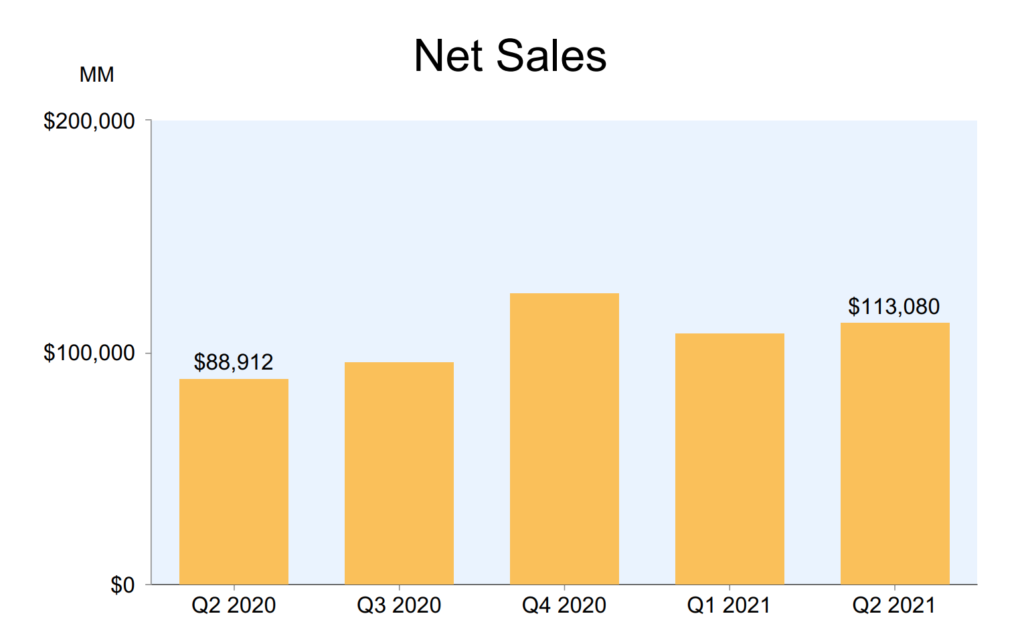

⬆️は直近5四半期の売上高の推移のグラフですが、前年同期比でも前期比でも売上高が落ちているわけではありません。ただ、常に高い成長を期待されている会社なので、市場の高い期待に届かなければ株価は急落します。

セグメント別の売上高をみていきましょう。

| セグメント | 売上高 | 前年同期比 |

|---|---|---|

| Online stores | 531.6億ドル | +16% |

| Physical stores (Whole foodsやAmazon Goなどの実店舗事業) | 42.0億ドル | +11% |

| Third-party seller services (第三者出店によるEコマース事業) | 250.9億ドル | +38% |

| Subscription services (Amazon Primeなど) | 79.2億ドル | +32% |

| AWS | 148.1億ドル | +37% |

| Other (広告収入など) | 79.1億ドル | +87% |

アメリカやヨーロッパで新型コロナの影響が落ち着きつつあることから実店舗での売上高が回復傾向にある一方、Online storesとThird-party seller servicesの成長率に減速が見られます。

前四半期はOnline storesの前年同期比成長率は44%、Third-party seller servicesは64%でした。Online storesでの減速が特に目立ちます。

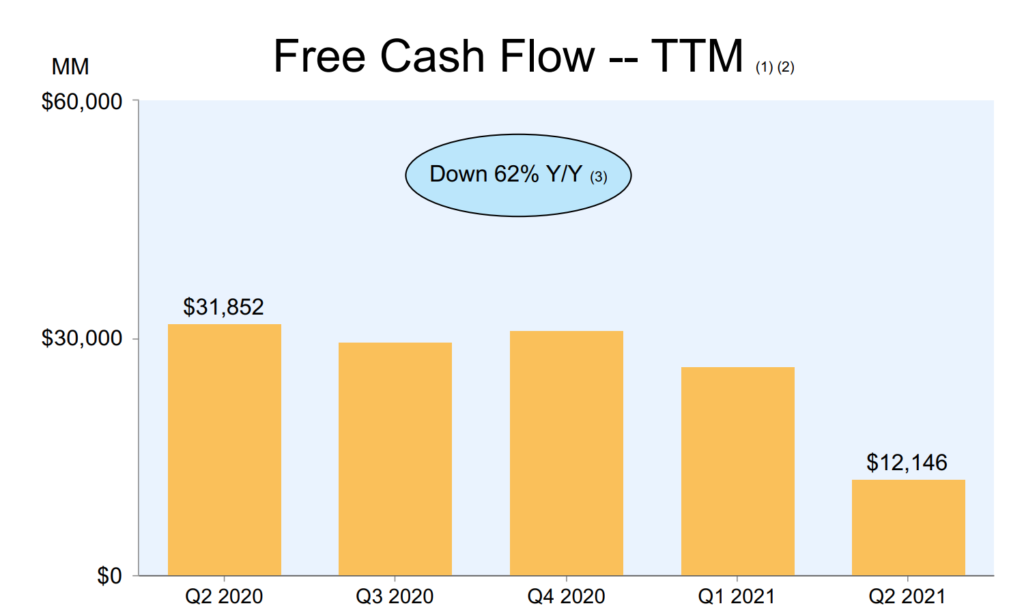

そして今回、アマゾンの経営陣が決算の数字の中で特に重視しているフリーキャッシュフローでも大幅な減速が見られました。

前年同期比では-62%と半分以下に減ってしまっています。

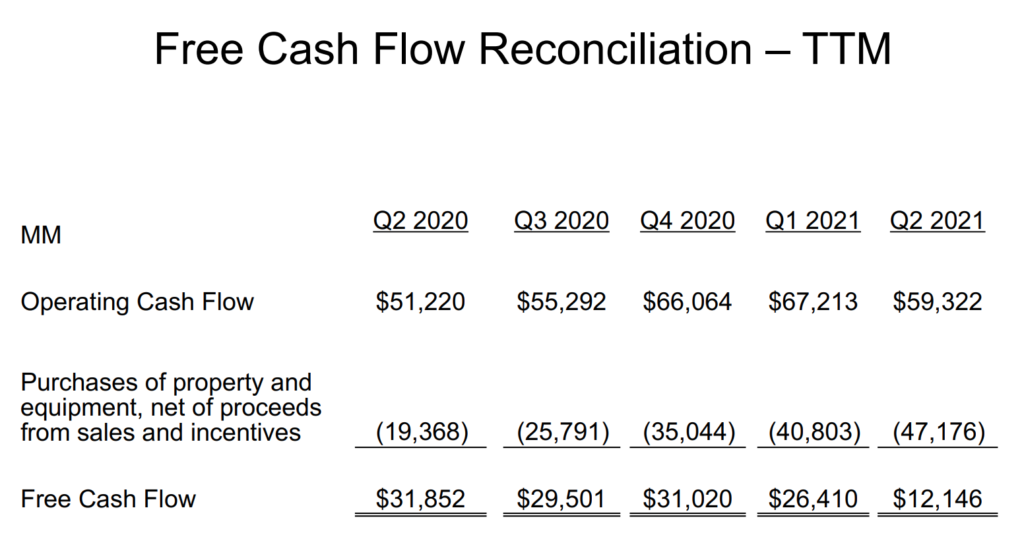

ただ、詳細を見てみると、入ってくるお金を意味するOperating Cash Flowの減少よりも、出ていくお金を意味するPurchases of property and equipment, net of proceeds from sales and incentivesの増加がFC減少の主因であるということがわかります。

出ていっているお金は要するに設備投資です。決算コールでオルサフスキーCFOは、アマゾンは現在、数年にわたる投資サイクルの真っ只中にあると言っていました。設備投資は具体的には倉庫や配送センターの新設や飛行機(ボーイング767)の購入、従業員の新規雇用などに充てられています。

売上高が予想を下回ったことは市場にとってネガティブサプライズで株価は急落しました。

アマゾンは昨年の世界的なステイホームによる経済停滞の中で収益を伸ばしてきた企業のひとつです。

経済が順次再開し、今までじっと我慢していた人たちがデパートやモールでショッピングを謳歌しようというときに、アマゾンで買い物をする人や金額は減ることはあっても増えることはないでしょう。

今回の決算はアマゾンが期待を裏切ったというよりも、市場の期待が大き過ぎたというのが実態ではないかと思います。

決算コールでオルサフスキーCFOはこの先の数回の四半期決算では成長率のスローダウンが引き続き見られるだろうと言っていました。それを裏付けるように示されたQ3の売上高ガイダンスは市場予想を下回る保守的な数字でした。この先数四半期はアマゾンにとって試練の時期になる可能性があります。

株価もグズグズした展開が続く可能性があります。しかし株価が下落した局面は、長期目線では格好の買い場になると思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント