アルファベット(GOOGL)Q3

決算発表 10月26日

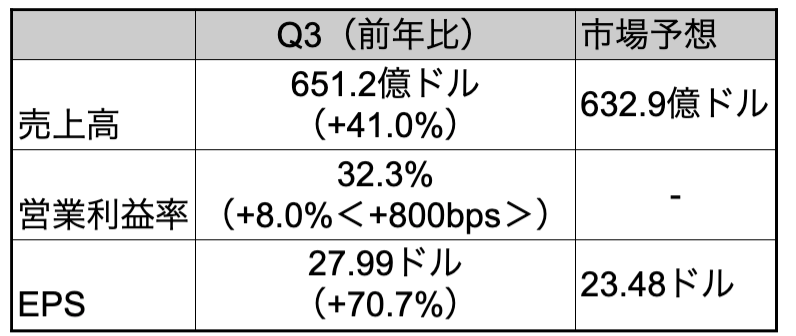

【決算概要】

株価:2908.65ドル(11月2日終値)

2020年EPS:58.61ドル

2021年EPS(予):108.55ドル Q3終了時点:81.54ドル

2021年EPS(予):111.38ドル

PER(実):49.63倍 益回り:2.02%

PER(2021予):26.80倍 益回り:3.73%

PER(2022予):26.11倍 益回り:3.83%

過去10年平均PER:27.47倍 益回り:3.64%

前四半期から売上の伸び率は鈍化も予想を上回る好決算

前四半期に引き続き、好調な業績を維持しています。

Googleのセグメント別売上の内訳は以下の通りです。

Q2より売上高の成長率は鈍化したものの、すべてのセグメントでまんべんなく高い伸びを維持しています。

経済活動の再開により、比較的小規模のレストランやお店などローカルビジネスからの広告出稿が戻ってきました。

世界的なサプライチェーンの混乱によって供給不足に陥り、業績を悪化させた企業がアメリカでも製造業や小売業を中心に見受けられますが、『製造』せず、『販売』もしないアルファベットのビジネスモデルにはほとんど影響がありませんでした。

前回の決算時での2021年の予想EPSは87ドルでしたが、現在は108ドルまで跳ね上がっています。

7-9月期の3ヶ月間でクラスA株(GOOGL)とクラスC株(GOOG)あわせて総額126億ドルの自社株買いを実施したと発表しました。

業績のオーガニックな成長だけでなく、自社株買いもEPS上昇に大きく貢献しています。

結果的に2020年の実績EPS58.61ドルと比較すると、2021年は80%以上の成長見通しということになり、実績PERは49倍と非常に高いにもかかわらず、2021年予想EPSを元にした予想PERは26倍台と割高感はそこまで感じられません。

しかし、現時点での2022年予想EPSは111ドルと、2021年の予想EPSと比較するとわずか3%程度の成長見通しとなっています。

現時点では2022年の成長は大きく鈍化すると市場は見ています。

もし仮に2022年の成長率が3%程度まで抑えられてしまうと、インフレ率の上昇も相まって今後の大きな株価下落要因となる可能性もあります。

蓋を開けてみると徐々に上方修正されていくということになりそうな気がしますが、いずれにせよ今年のような高成長を来年も維持するということは非常に高いハードルと言えるかと思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント