医療機器銘柄のコロナ禍での強み

先日、メドトロニックのQ1の決算発表がありました。

他のいろいろな会社と同様に、コロナの影響を受けて売上、利益ともに前年比減でした。

一方で、食品や外食などパンデミックの悪影響を受けている他の業界と比べると、医療機器という業界はコロナ禍に対して強みがあるのかなと思います。

決算発表では、緊急性の低い手術がパンデミックにより見送られ、売上減につながったとの会社側の分析が示されました。

一般的な会社の場合、例えばコカ・コーラやペプシコなどの食品業界やマクドナルドやスターバックスなどの外食業界では、コロナの影響で消えてしまった需要は戻ってきません。4-6月期にあまりコーラ飲めなかったので、コロナの感染流行がある程度落ち着いたら飲めなかった分も飲もうという人は、いるかもしれませんが多くはないでしょう。

一方、医療機器はそうではありません。決算発表で示された会社側の分析のとおり、コロナの感染を避けるため、手術が延期になり売上が落ちてしまったのです。延期できるのは数ヶ月なのか、半年なのか1年なのかはそれぞれの病状によると思いますが、多くのケースではいつかは手術をする必要があるはずです。2-4月期や5-7月期に消えてしまった需要は100%とはいかないないとは思いますが、ある程度はのちのち戻ってくる需要のはずです。いわば需要の先送りという状態です。

Q1は前四半期の2020年度Q4と比較すると前年比での落ち幅は回復傾向にあります。確証はありませんが、先送りされた需要が戻ってきていることも回復してきている一因なのかなと思います。

医療機器銘柄 どこに投資する?

では、医療機器銘柄はどこに投資したらいいのでしょうか?

2019年の売上ベースでの医療機器会社の世界ランキングです。

| 順位 | 会社名 | 売上高(2019年) |

|---|---|---|

| 1 | メドトロニック(MDT) | 305.6億ドル |

| 2 | ジョンソン・エンド・ジョンソン(JNJ) | 269.9億ドル |

| 3 | GE ヘルスケア(GE) | 197.8億ドル |

| 4 | アボット・ラボラトリーズ(ABT) | 189.3億ドル |

メドトロニック以外は医療機器以外の事業も手掛けているので、売上高の数字は医療機器セグメントでの売上高です。

ジョンソン・エンド・ジョンソンはヘルスケア分野では百貨店のような会社です。多くのセグメントがあり、医療機器は数多くの事業のうちの一つにすぎません。個人的にはジョンソン・エンド・ジョンソンはすでに投資しています。

GEヘルスケアは巨大コングロマリットであるゼネラル・エレクトリックを構成しているうちの一社です。GEはそれ以外の事業が非常に大きいので、医療機器メーカーとして投資するには不適当かなと思います。

すると、メドトロニックかアボット・ラボラトリーズが候補になるかと思います。

メドトロニックとアボット・ラボラトリーズのビジネス構造上の一番の大きな違いはセグメントです。

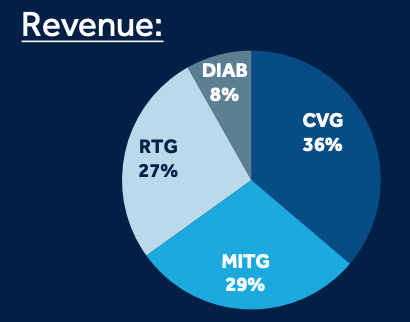

決算資料からの引用ですが、メドトロニックのセグメント内訳です。

- 心臓・血管系(CVG)

- 低侵襲治療(MITG)

- 修復療法(RTG)

- 糖尿病(DIAB)

メドトロニックは医薬品などの製造・販売はしておらず、純粋な医療機器会社です。

一方、アボットのセグメント内訳は以下のとおりです。

アボットは医薬品や栄養補助剤などの売上があります。最初に挙げた医療機器会社のランキングリスト内の売上高は医薬品を除いた売上高です。

個人的にセグメントは集中している方を選好します。

ふと思ったのですが、医療機器と医薬品の両方のセグメントを有しているとお互いにシナジーがあるものなのでしょうか?

私は専門外なのでわかりませんが、医薬品を手掛けていないメドトロニックが天下のジョンソン・エンド・ジョンソンを抑えて世界トップを維持できているということはそこまで関係ないのかなと思います。

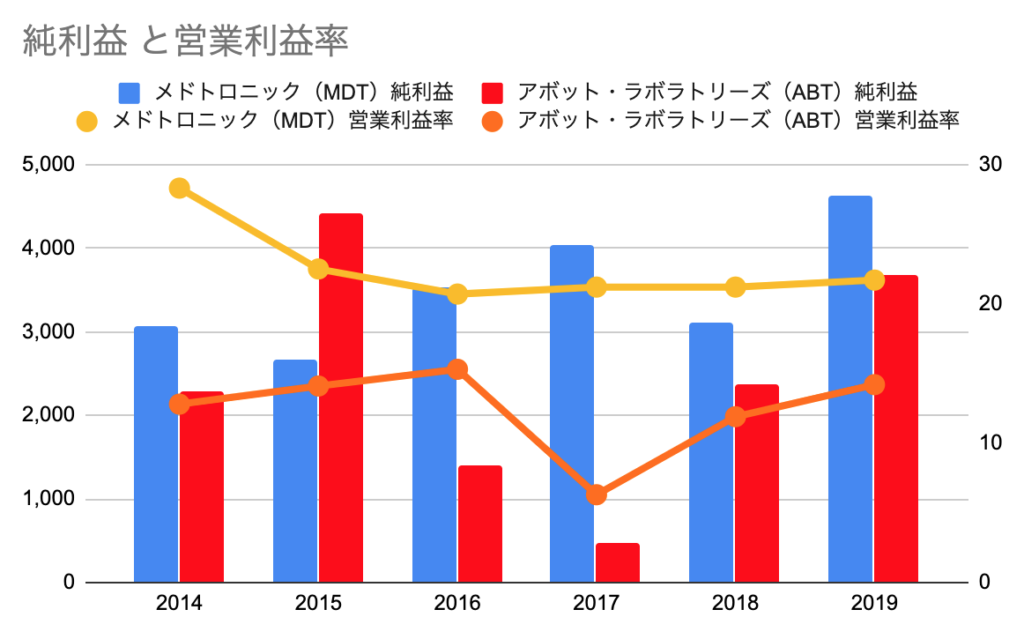

アボットは2013年に新薬の研究・開発部門をアッヴィ(ABBV)として分社化しています。グラフは分社後の2014年以降の純利益と営業利益率の比較です。

メドトロニックのほうが営業利益率では常に上回っています。

今回のメドトロニックのQ1での営業利益率は16.5%とこれまでの水準と比べて落ち込んでいますが、今の市場環境は正常とは言えないと思うのであまり気にしなくてよいかなと思っています。

両社の現在の株価水準

2社の株価水準を比較します。

メドトロニックは決算記事に掲載した株価データを引用します。

メドトロニック(MDT)

株価:102.59ドル(8月25日終値)

2020年度EPS:4.59ドル

2021年度EPS(予):4.05ドル

PER(実):22.35倍 益回り:4.5%

PER(予):25.19倍 益回り:3.9%

過去10年平均PER:21.40倍 益回り:4.7%

アボット・ラボラトリーズ(ABT)

株価:111.29(8月27日終値)

2019年度EPS:3.24

2020年度EPS(予):2.84

PER(実)34.35倍 益回り:2.9%

PER(予):39.19倍 益回り:2.6%

2013年6月以降の平均PER:33.2倍 益回り:3.0%

※ABTは2013年にアッヴィ(ABBV)を分社化しているため、分社化の2013年6月以降の平均PERを掲載。

PERを見ると、アボットの方が市場からの評価は高いようです。ヘルスケア分野でPER30倍台中盤から後半は投資する水準としては少し勇気のいる水準だと思います。

総合的に判断すると、私にはメドトロニックの方が投資妙味がありそうに見えます。PERは過去水準と比べて割安ではありませんが、著しく割高というわけでもありません。医療機器部門で世界シェアトップはしっかりとした経済的な濠(ワイドモート)になるかと思います。

個人的に今年は個別銘柄にほとんど投資できていません。かといってマイクロソフト(MSFT)やアルファベット(GOOGL)などのハイテク株はものすごい勢いで上昇していて今から投資するにはなかなか難しい株価水準になってしまっています(特にMSFT)。

医療機器銘柄はビジネスモデル・株価水準ともに魅力的だと思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント