史上初の4,000ポイント到達目前

先月末からスルスルと上昇を続けていた10年債の金利は3月のFOMC(連邦公開市場委員会)を経て、上昇が一服しています。

金利上昇によって一時下落した株価も金利上昇の落ち着きとともに再び上昇傾向にあります。S&P500は史上初の4,000ポイント到達が目前に迫っています。

昨年の大統領選挙以降、株価はかなり急ピッチで上昇してきました。

昨年の11月3日の大統領選挙投票日前日、11月2日のS&P500の終値は3,310.24でした。5ヶ月弱で20%近く上昇したことになります。実体経済との乖離から株価はバブルではないかという声もあります。

私は個人的にはまだバブルではないと思っています。まだというのは、バブルの芽は芽生えつつあるかもしれませんが、今年中にバブルが弾けて暴落するという可能性は低いんじゃないかなと思っています。

ただ株価の予想はほぼ不可能だと思っているので、まだまだバブルじゃないからリスク許容度を超えてじゃんじゃん買うとか、逆にバブルの可能性があるから持っているポジションをすべて売ってキャッシュにするとかそういうことはしません。

Never bet against America.

by ウォーレン・バフェット

アメリカの敗北に賭けるな。

先日、発表されたバークシャー・ハサウェイ(BRK-B)の年次報告書でウォーレン・バフェット氏はこのように述べています。Never bet against America(アメリカの敗北に賭けるな)はこれまでもバフェットが年次報告書の株主への手紙の中で繰り返し述べていることです。

私も100%同意します。S&P500がいくら短期でギクシャクすることがあったとしても、10年、20年のスパンで見れば、アメリカ経済が成長していくことは間違いないことだと思います。

現在のS&P500の立ち位置

では今のS&P500の株価の立ち位置はどういったところにあるのでしょうか。

私は3、4ヶ月に一度、S&P500のEPSとPERを確認して現在、株価がどのレベルにあるのか認識するようにしています。

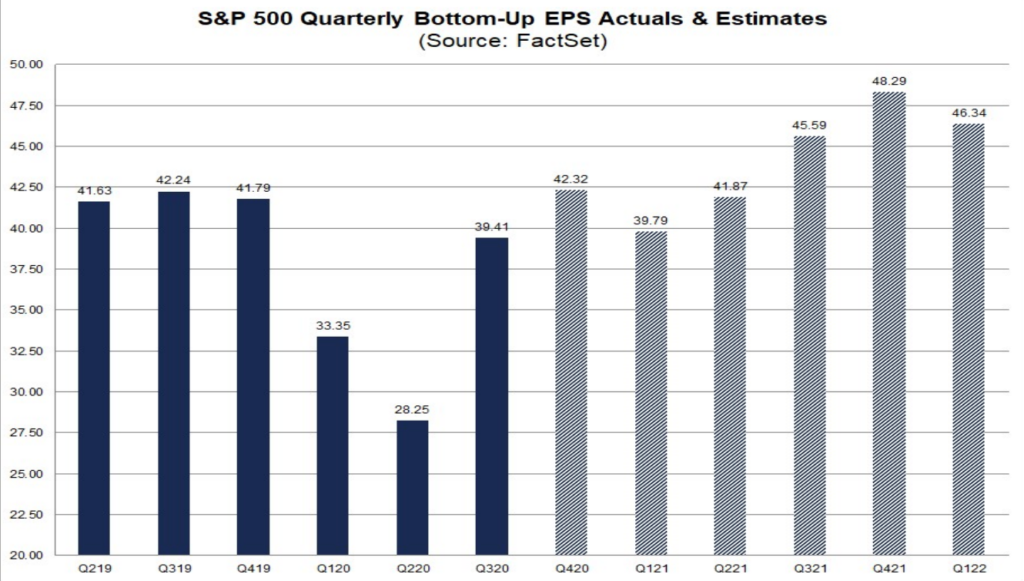

こちらは四半期ベースでの実績EPSと予想EPSです。

21年のQ1(1-3月期)は一時的に落ち込むことが予想されています。年明け以降の新型コロナ感染拡大の影響によるものです。Q2(4-6月期)以降はワクチン接種が進み、順次経済活動が通常運転に戻っていくと予想されています。Q3(7-9月期)には企業業績はコロナ前の水準を完全に回復すると予想されています。

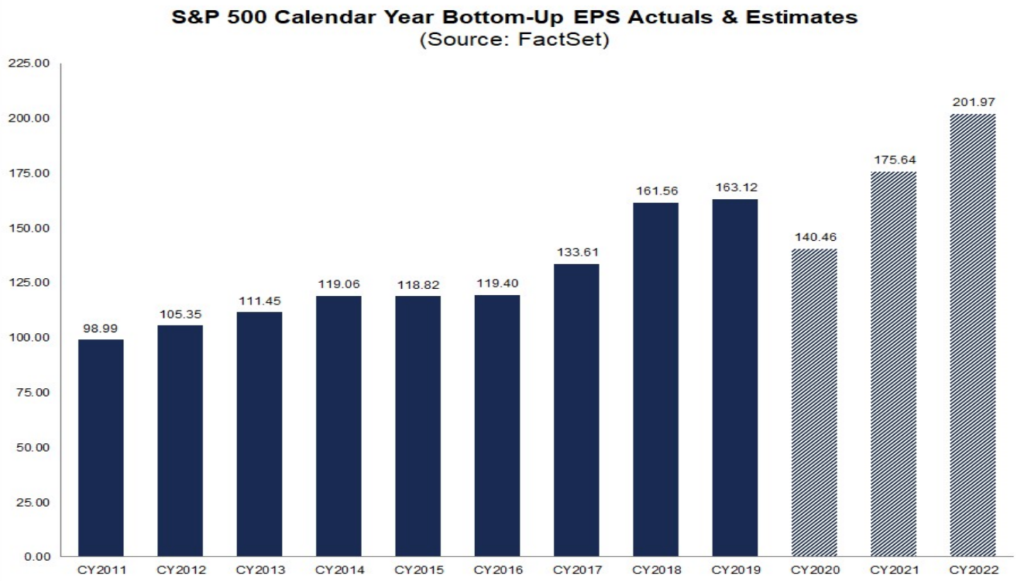

こちらは年次ベースでの実績EPSと予想EPSの推移です。

2020年のQ4(10-12月期)の値が確定していないため、2020年のEPSもまだ予想となっていますが、140前後になることは確実でしょう。これらの数字をもとに現在の株価のPERと株式益回りを算出すると以下のようになります。

3月22日のS&P500の終値3,940.59をもとに計算します。

| EPS | PER | 株式益回り | |

|---|---|---|---|

| 2020年 | 140.46 | 28.05倍 | 3.56% |

| 2021年 | 175.64 | 22.43倍 | 4.46% |

| 2022年 | 201.97 | 19.51倍 | 5.13% |

2021年の予想EPSベースをもとにすると、22.43倍なので、過去の平均と比べると高いと思います。2022年の予想EPSで19.51倍なので現在の株価は2022年の予想EPSを高い確率で達成できると織り込んでいると言えるでしょう。

私は通常、実績PERではなく予想PERを重視するようにしています。現在であれば2021年の数字です。

理由は株価は将来のキャッシュフローの合計を現在価値に割引したものだからです。実績PERはいわば車のバックミラー、予想PERはフロントウィンドウだと言えるかと思います。車を運転するとき、バックミラーも時々は見る必要がありますが、基本的には前を見るべきでしょう。株式投資も同じだと思います。

では、現在の22.43倍というのはどのような水準なのでしょうか?こちらもファクトセットにわかりやすいグラフがあったので引用します。

2011年以降の1年先の予想PERの推移のグラフです。緑の点線が過去5年の平均、青の点線が過去10年の平均です。過去5年平均が約18倍、10年の平均が約16倍です。

現在の22.43倍というのは過去10年でもっとも高い水準です。

ただ、現在の経済はコロナの影響で手かせ・足かせがある状態であるということを差し引いて考える必要があります。いつになるかはまだ不透明ですが、いずれ手かせが外れ、やがては足かせも外れるでしょう。

予想EPSの数字を見る限り、2022年までには手かせも足かせも取れると市場は予想しているようです。

上のグラフは1年先の予想PERのグラフなので単純比較はできませんが、2022年の予想PERの19.51倍をグラフ内に当てはめると平均よりは少し高いですが、法外に割高とも言えない水準であると思います。

現在はまだバブルの水準ではなく、むしろこの先2年、3年でFRBがどのように金融を引き締めて軟着陸させられるかのほうがカギになってくると思います。引き締めが遅れたり、市場とのコミュニケーションが不十分だったりすると株価上昇がリスクになってくるかと思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント