『米国株投資』とブログに銘打っていますが、日本企業で唯一、決算をフォローしているのがソフトバンクグループです。株は持っていませんし、この先も買う予定はありませんが、興味本位で決算説明会を聞いています。孫正義社長のプレゼン術には毎回、舌を巻いています。

ソフトバンクGが傘下の半導体企業アーム・ホールディングスを売却との報道がここ数日出ています。

今週に入ってから半導体大手のエヌビディアがアーム買収に関心を示しているとの報道があり、木曜日にはソフトバンクがアップルに売却を打診したとの報道も出ました。

私はソフトバンクGのアーム売却はかなり可能性高いんじゃないかと思っています。

アームがソフトバンクGの子会社になった経緯

ソフトバンクGがアームを買収したのは2016年9月です。まだソフトバンクビジョンファンドが立ち上がる前で、アームの買収あたりからソフトバンクGの事業会社から投資会社へのシフトが加速していきました。買収当時の主な指数は以下の通りです。

買収額:240億ポンド 約3.3兆円(当時の為替レートによる)

| 2015年度(買収時) | 2019年度 | |

|---|---|---|

| 売上高 | 1,791億円 | 2,067億円 |

| 税引後利益 | 793億円 | 2億7,600万ドル(約300億円) |

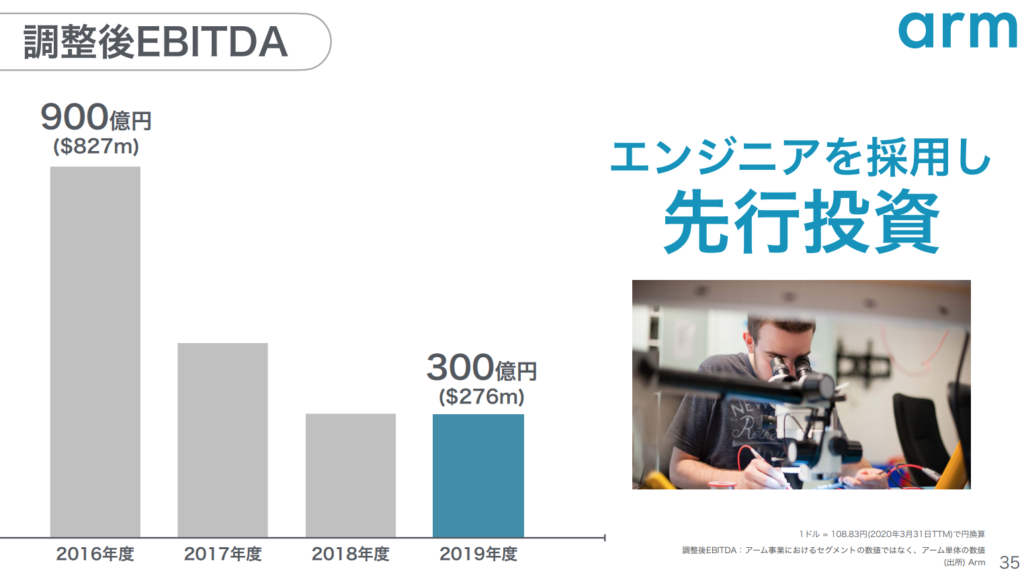

売上自体は伸びているようですが、利益の減少が気になりますね。

買収の時の数字を参照すると、年間利益800億円の会社を3.3兆円で買ったことになります。単純に買収価格を利益で割ると41倍です。当時も高すぎるという批判がありましたが、孫社長は、将来何千億円もの利益を出す会社になると説明し、買ってよかったと話していました。

決算説明会では優秀なエンジニアを雇用する先行投資のため利益が落ちてきていると説明されています。

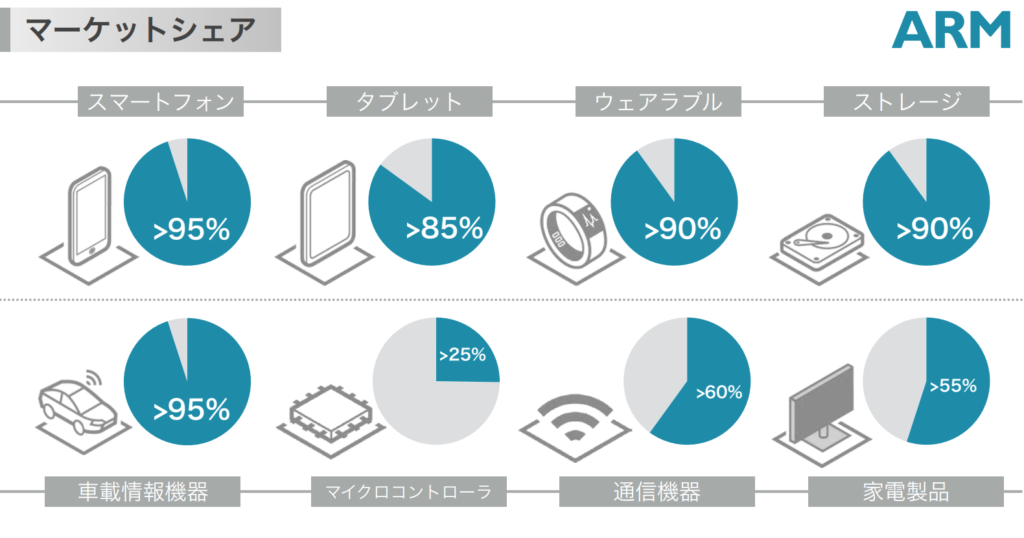

ただ、買収時の決算資料によるとマーケットシェアは非常に高いです。

アームは直接、半導体を生産している会社ではなく、半導体の研究開発・設計をする会社です。いわばプレイヤーではなく、サプライヤーということですね。価格競争に巻き込まれづらいサプライヤービジネスは一般的に経済的な堀の深いビジネスです。買値次第ですが、アームの買収はアップルやエヌビディアにとって悪い話ではないと思います。

ソフトバンクGはアームの現在価値を2.6兆円と見積もっています。こちらも単純に2.6兆円を直近EBITDAの300億円で割ると約87倍です。少し過大評価な気もします。買収した際の3.3兆円にはプレミアも付いていますので、単純比較はできないかもしれませんが、今、売却に踏み切ればおそらくソフトバンクは投資資金の3.3兆円は回収できず、結果的にこの投資は失敗だったということになってしまうでしょう。

アーム売却の背景

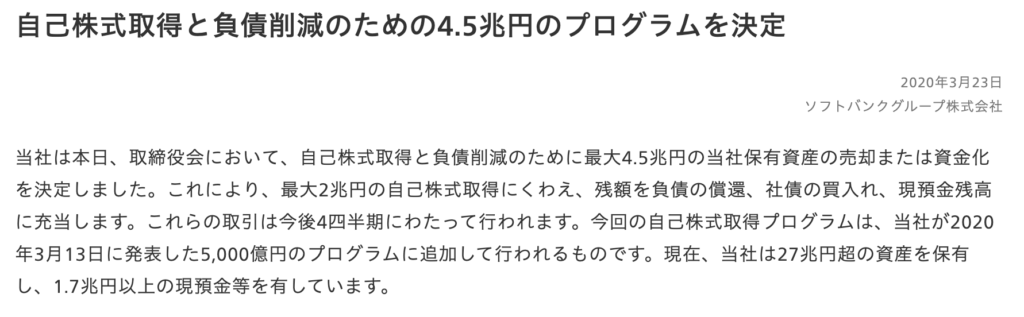

アーム売却の背景には3月に発表した資産売却と自社株買いがあります。

この先1年かけて4.5兆円の資産を売却し、うち2兆円を自社株買いに回すというものです。

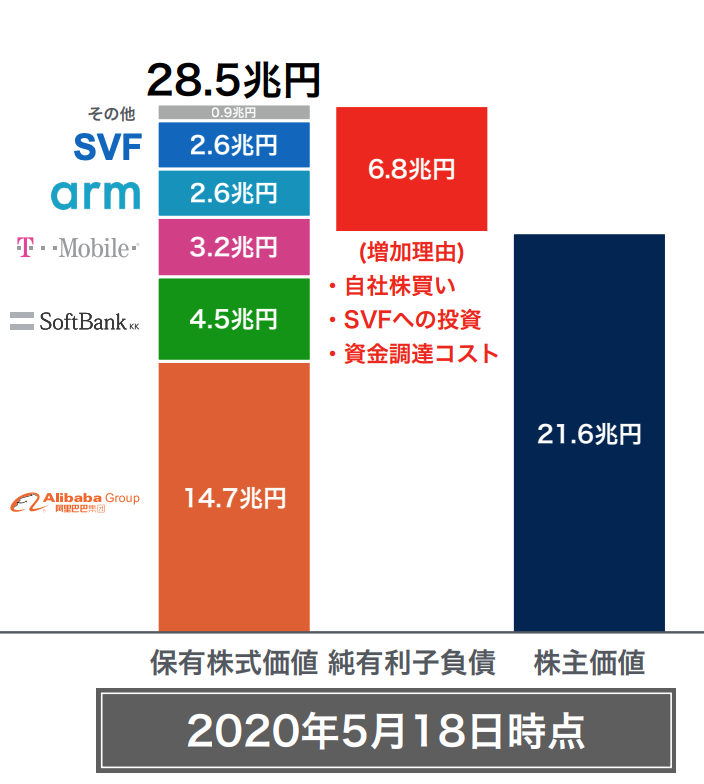

上のグラフは前回の決算説明会で示されたソフトバンクGの保有資産の内訳です。ここから4.5兆円を捻出するということです。しかし、SVFの資産は売却できません。T-Mobileの株もスプリントと合併した際のT-Mobileの親会社のドイツテレコムとの間の契約によりすぐには売却できません。

すると、候補は以下のうち3つです。

- アリババ

- ソフトバンクKK

- アーム

私はソフトバンクKKは売らないと思います。戦略的持株会社になったソフトバンクGにとってソフトバンクKKは貴重なしかも安定的なキャッシュフロー源です。一部売却はあるかもしれませんが、大きな額の売却はしないのではないでしょうか。

すると、アリババとアームから4.5兆円を捻出しなければなりません。アームは非上場でソフトバンクGの完全子会社なので一部売却という選択肢は低いと思います。売るか売らないかのどっちかではないかと思います。アリババはアームの動向次第というところでしょうか。

3月の自社株買いの発表以降、ソフトバンクGの株価は鰻上りに上昇しています。3月に一時、3,000円を割り込んだものが、現在、6,500円近くまで上昇しています。しかし、よく決算説明会で孫さんが話す、株主価値との比較ではいまだ割安です。時価総額は約12.64兆円で、一方の株主価値は上のグラフにあるように21.6兆円です。アームの行方と次の決算発表での孫さんの説明が楽しみなところです。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント