私は米国株に投資しているわけですが、友人や同僚に資産運用を勧めることはしません。自分自身が気づかないうちに押し付けがましくなっていいて、人間関係に悪影響が出るリスクを犯してまで他人に勧めようとは思いません。聞かれれば隠すことはしませんが、友人や同僚とそういった話になったことはありません。妻とですらそういう話はほとんどしません。うちの妻は金融や投資といった分野に疎く(というかあまり興味がない)、私が株式投資していることは知っていますが、具体的に何に投資しているかといったことは知らないはずです。

日本で資産運用している人はかなりの少数派

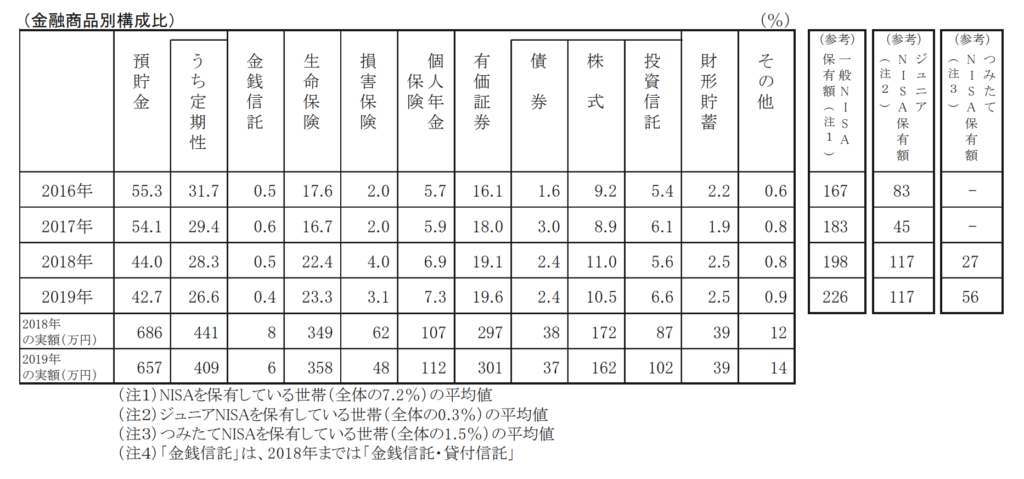

昨年の世論調査によると、有価証券(債権、株式、投資信託)を保有している世帯は全体の約20%です。近年、国がNISAやつみたてNISAなどの非課税投資枠を拡充していることもあって上昇基調です。20%を低いと考えるか、高いと考えるかは人によって異なるとは思いますが。

今、このページを読んでくれているということは、あなたは多少なりとも資産運用に興味がおありなんだと思います。資産運用検討しているが、何を買えばいいのかわからないという方の助けに少しでもなれれば幸いです。

NISAとつみたてNISA

現在、日本には売却益や配当が非課税になるNISA、つみたてNISAという制度があります。通常、株式の売却益や配当から約20%が税金として差し引かれますが、NISA、つみたてNISAを利用すると非課税になります。投資のリターンで20%はかなり大きい数字です。これを使わない手はないと思います。

簡単にNISAとつみたてNISAに関してまとめました。

| NISA | つみたてNISA | |

|---|---|---|

| 非課税投資枠 | 120万円/年 | 40万円/年 |

| 非課税期間 | 最長5年 (今年始めた場合、残り4年) | 最長20年 (今年始めた場合、残り18年) |

| 投資できる金融商品 | 株式(個別銘柄、ETF含む)、 投資信託 | 決められた投資信託のみ |

| 投資期間 | 2023年まで | 2037年まで |

私は以下の理由からつみたてNISAのほうがいいと思います。

- 投資期間が20年と長期なので時間によるリスク分散が可能

- 今年始めた場合、40万円×18年=720万円と非課税対象になる投資合計額がNISAよりも大きくなる

- つみたてなので投資金額と投資商品を決めて設定したら、そのあとは何もする必要なし

私は基本的に長期投資を前提としています。5年以内でのキャピタルゲインを狙っている方はNISAの方が有効だと思います。コロナで安くなった株を今のうちに仕込んで数年以内に利益を確定させるというやり方はうまくいけばそれなりの利益になるかもしれません。

ちなみにNISAを使って米国株に投資する場合、配当益、売却益ともに日本側の税金は免除されますが、現地の税金は支払う必要があります。

何を買えばよいか

ではつみたてNISAで何を買えばよいのか?

商品ラインナップはこちらです。(SBI証券の商品一覧ページが開きます。)

初めて見る方は正直、多すぎて何が何だかわからないのではないでしょうか。

商品はまず、大きく分けて2つに分けられます。

- インデックス型(インデックス指数連動)

- アクティブ型(プロのファンドマネージャーがポートフォリオを作成して運用)

私は断然、インデックス型をおすすめします。

理由はSBIのサイトの一覧右側にある信託報酬です。信託報酬とは、委託会社に支払う手数料のことです。小さければ小さいほど手数料は安いということです。

インデックス型は0.09••%〜0.5••%が多いですが、アクティブ型では0.3••%〜1%台がほとんどだと思います。1%程度の差だと思うかもしれませんが、こちらも以前説明した複利と同じく、複利効果がかかり最終的には無視できない金額になります。単純に投資金額である720万円の0.5%は3.6万円です。18年間毎年払い続けた場合、0.5%でもそれなりの金額になることがお分かりいただけるかと思います。

では、インデックス型のうち、何がよいのか?ここから先は個人の考え方や好みに関わってくる問題だと思います。

まず投資先です。ざっくり以下のように分けられます。

- 日本株インデックス(日経225、TOPIXなど)

- S&P500

- 先進国株式

- 新興国株式

- 全世界株式

ちなみに私は現在、以下の3つの商品を同額つみたてています。

- eMAXIS Slim米国株式(S&P500)

- 楽天・全米株式インデックス・ファンド

- SBI・新興国株式インデックス・ファンド

どれがいいかわからないという方はS&P500、もしアメリカだけに集中させたくないのであれば全世界株式インデックスがいいでしょう。日本株、新興国はそれだけに投資するのであればリスク分散は十分でない可能性があります。特に新興国株はリスクが高く、長期積立には向かないという意見も多いです。私がなぜ新興国株に投資しているかは追々、記事にしたいと思います。

信託報酬と繰上償還リスク

どのインデックスにするかはご自身の好みや意見があればそれに従えばいいと思います。ただ、必ず注意していただきたい点が2点あります。

まず、先ほどもお話しした信託報酬です。近年、インデックス型投資信託の信託報酬は競争が激しく、信託報酬はかなり低くなっています。目安としては0.2%以下には抑えたいところです。

次に繰上償還リスクです。加入者が少なすぎて投資信託の純資産額が低すぎると儲けが出ず、投資委託会社が一方的に投資信託を解散させることがあります。その場合、その時点で強制的に解約となり損益が確定されてしまいます。積立で時間によるリスク分散を図っている場合、そこで全額が一度現金になってしまいますので、リスク分散効果がそこで一旦解消されてしまいます。積み立てている立場としては、できれば避けたい事態です。

対策としては、

- 同じインデックスを対象にしている複数の投資信託に分散投資する

- 純資産額が低い投資信託は避ける

といったことが挙げられるかと思います。

私がS&P500を対象としている2つの投資信託に分散している理由も繰上償還リスクによるものです。

以上のことを勘案すると、それぞれのインデックスからは以下の商品が検討対象になるかと思います。

米国株式

・SBI・バンガード・S&P500インデックス・ファンド

・eMAXIS Slim米国株式(S&P500)

・楽天・全米株式インデックス・ファンド

全世界

・eMAXIS Slim 全世界株式(除く日本)

・eMAXIS Slim 全世界株式(オール・カントリー)

先進国

・ニッセイ外国株式インデックスファンド

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 全世界株式(除く日本)

・たわらノーロード 先進国株式

全世界・先進国に日本を含むか除くかはそこまで気にしなくてもいいと思います。

以上は2020年6月1日現在の情報です。

信託報酬等、今後大きなアップデートがあれば更新していきます。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント