ディズニー(DIS)Q4

決算発表 11月12日

【決算概要】

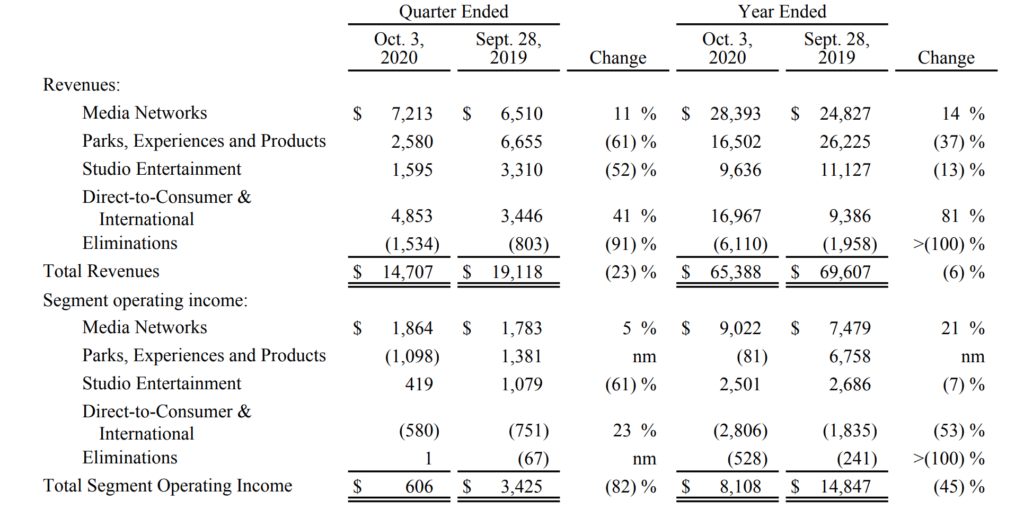

| Q4(前年比) | 市場コンセンサス予想 | |

|---|---|---|

| 売上高 | 147.1億ドル(-23%) | 142億ドル |

| 営業利益率 | 4.1%(-13.8%<-1380bps>) | – |

| EPS | -0.20ドル(-%) | -0.73ドル |

| 2020通期(前年比) | 市場コンセンサス予想 | |

|---|---|---|

| 売上高 | 653.9億ドル(-6%) | 648.8億ドル |

| 営業利益率 | 12.4%(-8.9%<-890bps>) | – |

| EPS | 2.02ドル(-65%) | 1.49ドル |

株価:138.36ドル(11月13日終値)

2019年度EPS:5.77ドル

2020年度EPS:2.02ドル

2021年度EPS(予):2.5ドル

PER(2019実):23.98倍 益回り:4.2%

PER(予):55.34倍 益回り:1.8%

過去10年平均PER:16.66倍 益回り:6.0%

※コロナ前の業績と比較するため、実績PERは2019年のEPSをもとに算出しています

ワクチン開発進展のニュースで株価は上昇中だが・・・

純利益ベースでは2四半期連続で赤字、今期はEPSベースでも赤字に、さらに通年でも純利益ベースでは最終赤字に転落しました。

ファイザーとバイオンテックのワクチン開発進展のニュースを機に株価は大きく上昇しています。ディズニーの業績の完全回復にはやはりコロナの完全収束は必要条件だと思います。私は今マーケットが期待しているよりも少し時間がかかるのではないかと思っています。

セグメント別の売上高・営業利益を見てみましょう。

上段が売上高、下段が営業利益、左側がQ4、右側が通年の数字です。

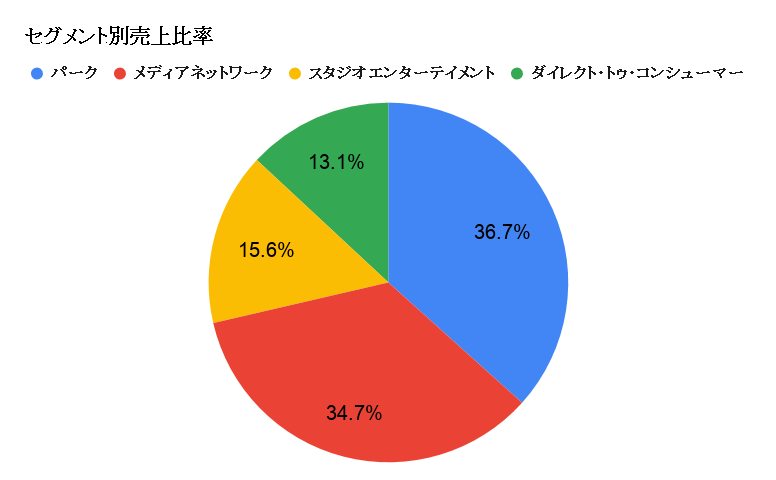

ディズニーは主に4つのセグメントに分かれています。

- メディアネットワーク(4大ネットワークのABCやケーブルテレビ事業など)

- パーク

- スタジオエンタテイメント(映画事業)

- ダイレクト・トゥ・コンシューマー(ディズニープラス(Disney+) やHuluなどの動画配信事業)

本決算なので通年での数字をみてみようと思います。

通年ではパークセグメントで通年の利益が大きく落ち込みました。言うまでもなく、コロナの影響です。一方、ディズニープラスがの有料会員数が大きく伸びたこともあり、ダイレクト・トゥ・コンシューマーの売上高は前年比で8割増えました。

営業利益ベースではパーク事業は最終赤字、先行投資が必要なダイレクト・トゥ・コンシューマーの赤字額も拡大しています。会社側はこのセグメントで2024年までの黒字転換を目標にしています。

ディズニープラス立ち上げから1年

早いものでディズニープラスの立ち上げから1年が経ちました。決算カンファレンスによると、20ヶ国以上でサービスを提供しており、Q4終了時点の有料会員数は7,300万人を超えました。

Hulu+、ESPN+など他の傘下の動画配信サービスを含めたすべての有料会員数は1億2,000万人に到達しました。

7-9月期終了時点でのネットフリックス(NFLX)の有料会員数は1億9,500万人でした。ネットフリックスは会員数の増加ペースが鈍化し始めています。ディズニープラスも目先数年は1億9,000万人が有料会員数のターゲットになるでしょう。

ディズニーの業績の完全回復にはパーク事業の復活は不可欠です。コロナ前の売上高ではパークセグメントは最も大きなセグメントでした。

最近、マーケットはワクチンの完成に楽観的ですが、そうそう簡単なことではないのではないか、完成までには何度かマーケットを失望させる出来事があると予想しています。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント