ユニオン・パシフィック(UNP)Q3

決算発表 10月22日

【決算概要】

| Q3(前年同期比) | 市場コンセンサス予想 | |

|---|---|---|

| 売上高 | 49.2億ドル(-11%) | 49.6億ドル |

| 営業利益率 | 41.3%(-2.1%<-210bps>) | – |

| EPS | 2.01ドル(-9%) | 2.05ドル |

株価:187.14ドル(10月22日終値)

2019年EPS:8.38ドル

2020年EPS(予):7.94ドル Q3終了時点:5.83ドル

PER(実):22.33倍 益回り:4.5%

PER(予):23.57倍 益回り:4.2%

過去10年平均PER:15.51倍 益回り:6.4%

市場予想を下回る決算で株価下落

決算内容はいずれも市場予想を下回るものでした。株価も素直に反応し、決算発表があった木曜日は6.2%下落しました。

| Q2(前年比) | 市場コンセンサス予想 | |

|---|---|---|

| 売上高 | 42.4億ドル(-24%) | 44億ドル |

| 営業利益率 | 38.9%(-1.5%) | – |

| EPS | 1.67ドル(-25%) | 1.61ドル |

⬆️はQ2の決算内容ですが、Q2と比較するとQ3は売上高、EPSともに改善傾向にあります。Q2が一旦は業績の底であることに間違いはないですが、Q3、Q4でどこまで戻してこられるのかが今後の焦点です。

もし回復幅が市場予想に届かない決算が続く場合、短期目線での株価調整を覚悟しなくてはいけないかもしれません。

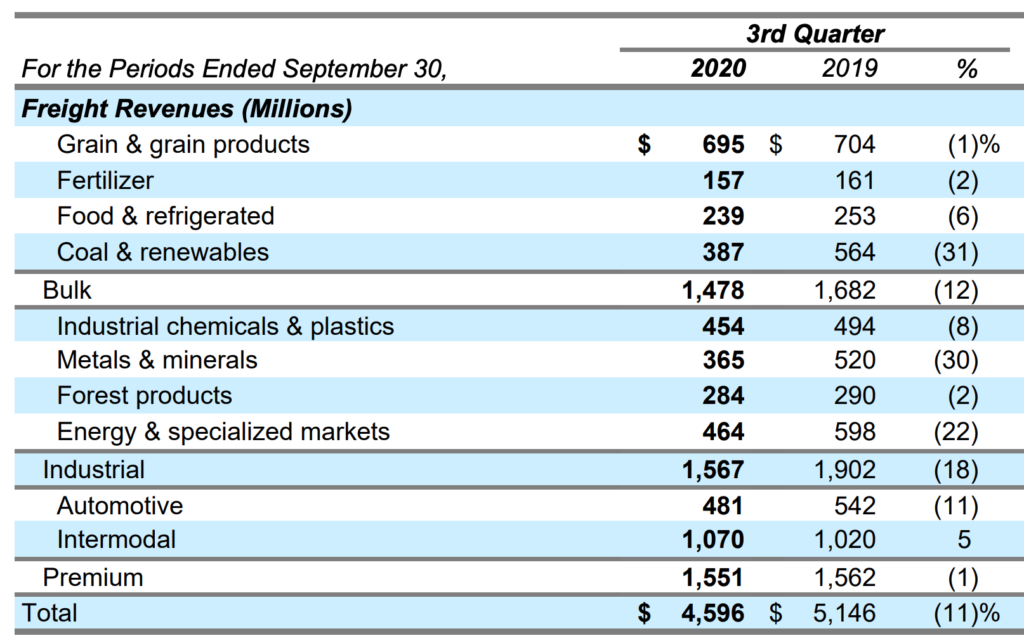

UNPには3つのセグメントがあります。

- Bulk(農産物や石炭など)

- Industrial(化学製品やプラスチック、鉄鋼、木材、エネルギー製品など)

- Premium(自動車関連、インターモダル)

インターモダルというのは鉄道、船舶、航空、トラックの組み合わせ輸送のことを指します。

Q3ではそれぞれ前年比で、

- Bulk(農産物や石炭など)・・・-12%

- Industrial(化学製品やプラスチック、鉄鋼、木材、エネルギー製品など)・・・-18%

- Premium(自動車関連、インターモダル)・・・-1%

という結果でした。

ちなみにQ2では、

- Bulk(農産物や石炭など)・・・-11%

- Industrial(化学製品やプラスチック、鉄鋼、木材、エネルギー製品など)・・・-10%

- Premium(自動車関連、インターモダル)・・・-14%

でした。

Premiumが前年並みの水準まで回復しました。これは4月に北米の多くの自動車工場が操業を停止し、自動車の出荷台数が90%落ち込んだ影響で、Q2では売上が大きく落ち込みましたが、6月以降徐々に工場の操業が再開され、Q3ではほぼ通常の水準まで回復してきたためです。

一方、BulkとIndustorialは前年比でQ2よりも悪化しています。

細かく見ていくと、Bulkのうち、石炭・再生可能エネルギー関連の売上が前年比21%減、Industrialのうち、エネルギー製品が20%減、金属・鉱物が22%減となっています。

財務関連では経営陣は今後、自社株買いを再開する意向を表明しました。今期のフリーキャッシュフローは19.4億ドルと昨年同期の18.3億ドルを6%程度上回っているので、減収減益ですが手元のキャッシュは決して減っているわけではありません。自社株買いについて具体的な数字は出ていないのですぐにというわけではありませんが、今後、徐々に再開されることでしょう。

UNPが担っている貨物輸送は経済の血液循環と言える役割を果たしています。景気が失速すれば自ずと血液循環量が減ってしまうので業績は悪化してしまいます。特にエネルギー関連と金属・鉱物は景気に敏感な産業です。コロナウィルスの脅威が無くなれば、景気は回復していくと予想されますが、早くても来年の春以降でしょう。

UNPの業績の完全回復にはしばらく時間がかかりそうです。この先、もし売られすぎる局面が訪れれば、買い増して行きたいと思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント