過去10年・20年ではS&P500をアウトパフォームするNASDAQ100

以前、『過去10年・20年でインデックスをアウトパフォームした銘柄は?』という記事を書きました。

この中では個別銘柄だけではなく、インデックス間でのパフォーマンスの比較もしました。

正確にはS&P500とNASDAQ100のEFTであるSPYとQQQのパフォーマンスの比較です。

まず、2011年〜2020年の10年間のパフォーマンスは以下のとおりでした。

| インデックス | パフォーマンス(年率) |

|---|---|

| S&P500(SPY) | 13.76% |

| NASDAQ100(QQQ) | 20.35% |

いずれも年率10%を超える素晴らしいパフォーマンスです。

2010年代がアメリカ株にとっていかに素晴らしい時代であったのかを実感させられます。2020年代も同じようなパフォーマンスを期待するのは少し酷かもしれません。

続いて、2001年〜2020年の20年間のパフォーマンスです。

| インデックス | パフォーマンス(年率) |

|---|---|

| S&P500(SPY) | 7.41% |

| NASDAQ100(QQQ) | 9.53% |

NASDAQ100は20年のパフォーマンスを見ても10%近いリターンです。長期の株式投資としては十分なリターンだと思います。

過去20年のリターンは素晴らしくても順風満帆ではなかったNASDAQ100

上のデータで投資開始の基準とした2001年1月はITバブルがはじけて、いまだ株価が落ちきっていない時期です。

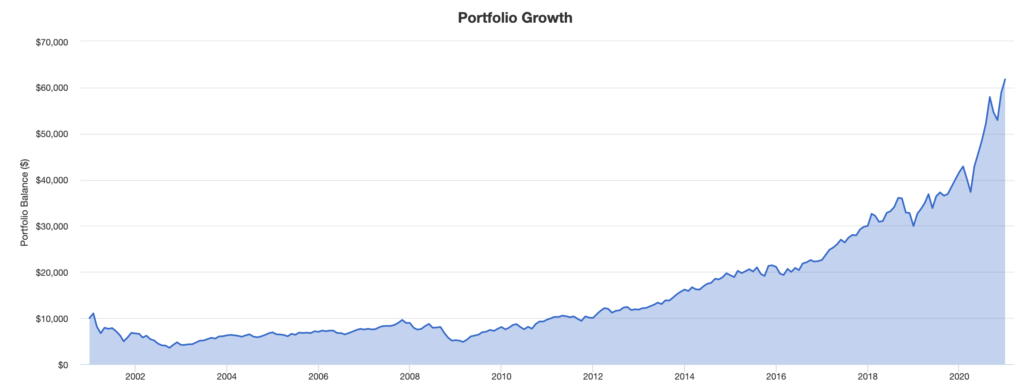

⬆️は2001年年初にQQQに1万ドルを投資した場合の資産価値の推移です。

投資直後の2001年2月に高値をつけた後、10年以上に渡ってマイナス圏、つまり含み損の状態で推移していることがわかります。

結果的にプラス圏に回復したのは10年以上経った2011年2月でした。

その間、2002年9月に株価は底を売っていますが、この時点での資産額は-64.5%です。投資した額の6割以上を1年ちょっとで失っていることになります。

2001年1月にQQQに投資をして20年間ホールドし続けた場合、20年経った2020年末時点で資産価値は6倍の6万ドルを超えています。これが年率換算すると9.53%というリターンになるわけです。

しかし、結果的には6倍になっていますが、20年間ホールドし続けることはなかなか簡単なことではありません。

20年の間には2008年に金融危機も起こっています。そういった投資環境の中で10年以上も含み損を抱えながらホールドし続ける自信は私にはありません。

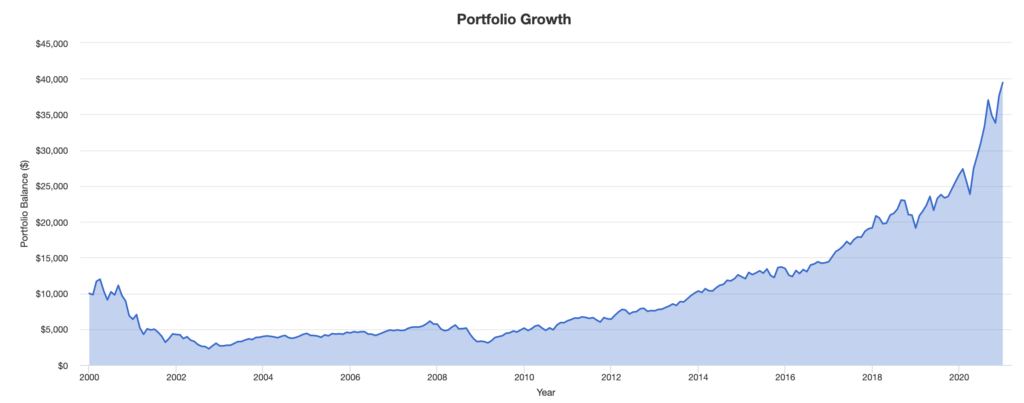

さらに悪いケースモデルとして、ITバブル崩壊前の2000年初に投資した場合を見てみましょう。

するとさらに悲惨なパフォーマンスになります。

2000年3月末に高値をつけた後、マイナス圏に沈み、投資原資の1万ドル回復は投資開始から13年後の2013年11月まで待たなくてはなりませんでした。

こちらも底値は2002年4月で、この時点でのパフォーマンスは-77.3%でした。投資した1万ドルが2,268ドルになってしまっています。

結果的に2020年までの21年間の年率パフォーマンスは6.75%でした。

こういった高値掴みを避けるには2つの手段が考えられます。

- 相場を見極める

- ドルコスト平均法で時間分散を図る

①は簡単そうに見えて非常に難しいと思います。

アメリカ株は割高だ、近く暴落するという声は少なからず数年前からあります。

一方で、そういった声を横目に株価はズンズンと上がり続け、目下、史上最高値圏にあります。

投資して暴落することもリスクですが、暴落を遅れて相場に乗り遅れてしまうこともリスクです。

そういった2つのリスクを考えても、①は非常に難しく、②の時間分散は非常に有効なリスク管理法であると思います。

今の株価水準は割安ではないことは確かですが、バブルかどうかは議論の分かれるところです。

素人の私にはとてもではありませんが、バブルなのかどうかはわかりません。

一度に大きな金額を投資することはリスキーですが、まったく投資をしないことも機会損失という意味でリスキーです。

コツコツと毎日・毎週・毎月、定額を積み立てて行くことが投資の王道だと思います。

名前:夏山繁樹

名前:夏山繁樹

最近のコメント